A la suite de nos conférences d’informations les 4 et 5 février derniers, découvrez ci-dessous une liste d’information concernant l’actualité de la « LOI DE FINANCES 2020 » pour les particuliers

Mesures concernant les particuliers – LOI DE FINANCES 2020

– Baisse de l’IR

– Réductions et crédits d’impôt

– Revenu de la location

– Taxe d’habitation

Baisse de l’impôt sur les revenus

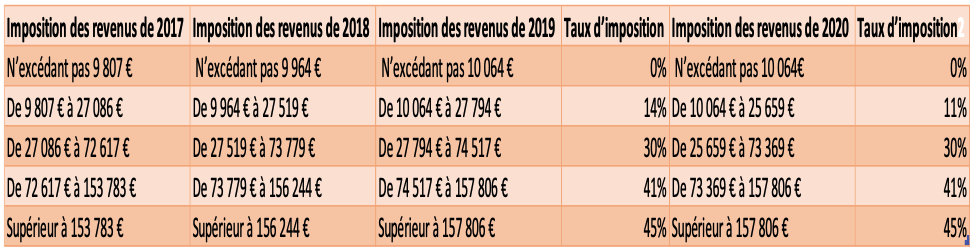

Revenus 2019: Indexation des limites des tranches du barème de 1 %

• Pour tenir compte de l’inflation

• Actualisation des divers limites, seuils, plafonds et décote :

• Y compris les seuils des régimes micro et de la franchise en base de TVA

Revenus 2020: Baisse du taux de la 1ère tranche d’imposition

• Économie de 350 € pour les foyers imposables dans la 1ère tranche

• Le taux d’imposition passe de 14 % à 11 % (revenus entre 10 064 € et 25 659 €)

Revenus 2020: Abaissement des limites des tranches intermédiaires

• Économie de 180 € pour les foyers imposables dans la 2e tranche

• Abaissement du seuil d’entrée dans le 2e tranche (revenus entre 25659 € et 73369 €)

Revenus 2020: Mesure sans effet pour les contribuables situés dans les tranches à 41% et 45 %

• Simulateur en ligne : Impôts.gouv.fr/portail/simulateurs

Revenus 2020: Baisse dès janvier 2020

• Et non lors de la liquidation de l’IR 2020 en 2021

Revenus 2020: Diminution du taux de droit commun du PAS

• Prélèvements de janvier à août 2020: Calculé d’après les revenus de 2018

• Prélèvements de septembre à décembre 2020: Calculé d’après les revenus de 2019

Revenus 2020: Taux par défaut du PAS

• Intégration de la baisse de l’IR dans la grille de taux par défaut

• Pour l’année 2020

Dépôt de la déclaration de revenus

Validation tacite de la déclaration de revenus

• Foyers dont les revenus sont intégralement déclarés par des tiers

• Envoi au contribuable d’un document spécifique comprenant ses informations :

Au plus tard un mois avant la date limite de dépôt de la déclaration de revenu

Un décret précisera les cas où l’administration ne peut remettre le document

• Les contribuables sont réputés avoir souscrit leur déclaration

Si aucun complément ou rectification avant la date limite de dépôt

Maintien de l’obligation générale de déclaration des revenus

• Contribuables inconnus de l’administration

• Contribuables dont la situation ne permet pas à l’administration de disposer de données exactes et exhaustives

Entrée en vigueur : Déclarations des revenus de l’année 2019 déposées en 2020

Prime exceptionnelle de pouvoir d’achat – LOI DE FINANCES 2020

Primes exonérées d’impôt sur le revenu, de cotisations et de contributions sociales.

Conditions concernant les bénéficiaires :

• La prime doit concerner l’ensemble des salariés ou les salariés dont la rémunération est inférieure à un plafond fixé par l’employeur.

• La prime doit concerner les salariés sous contrat de travail au 31/12/2018 ou au moment du versement de la prime (si avant le 31/12/2018).

Conditions de seuil :

• La prime maximum est fixé à 1 000€ par bénéficiaire.

• La rémunération brute 2018 du bénéficiaire doit être inférieure à 3 fois le SMIC annuel (soit 53 946€ pour 2018).

Conditions concernant le versement :

• Le montant de la prime versée peut être modulée entre les différents bénéficiaires à condition d’utiliser des critères tels que:

La rémunération,

Le niveau de classification,

La durée de présence effective au cours de l’année 2019,

La durée de travail prévue dans le contrat de travail.

ATTENTION : La prime ne peut se substituer à des augmentations de rémunération, ni à des primes prévues par un accord salarial, le contrat de travail ou les usages en vigueur dans l’entreprise.

Reconduction de la prime exceptionnelle de pouvoir d’achat (LFSS 2020)

• Aménagements

La prime doit être versée entre le 1er janvier et le 30 juin 2020

Les employeurs doivent mettre en œuvre un accord d’intéressement

A la date du versement de la prime

Sauf pour les associations et fondations à but non lucratif et reconnues d’utilité publique

• Les autres modalités restent inchangées

Salariés ayant perçu une rémunération < 3 fois la valeur annuelle du SMIC au cours des 12 mois précédant le versement

Réductions et crédits d’impôts des particuliers -LOI DE FINANCES 2020

Crédit d’Impôt en faveur de la Transition Energétique (CITE)

• Foyers à revenus modestes : suppression et remplacement du CITE par un mécanisme de prime

• Montant des primes fixé par décret

• Prime versée par l’Anah

• Non cumulable avec CITE pour les dépenses sans conditions de ressources

• Foyers à revenus intermédiaires: prorogation du CITE jusqu’au 31/12/2020 pour une personne seule en province avec un RFR compris entre 19.074€ et 27.706€

- Suppression de certaines dépenses, notamment

- Acquisition de chaudières à très haute performance énergétique

- Acquisition d’appareils de régulation de chauffage

- Acquisition de systèmes de fourniture d’électricité à partir de l’énergie hydraulique ou à partir de la biomasse

- Réalisation de diagnostic de performance énergétique

- Dépenses au titre de chaudières à micro-cogénération

- Les dépenses au titre de l’acquisition d’appareils permettant d’individualiser les frais de chauffage ou d’eau chaude sanitaire

- Extension à de nouvelles dépenses, notamment

- Acquisition et pose d’équipement de ventilation mécanique contrôlée à double flux

- Dépenses réalisées pour une maison individuelle, au titre d’un bouquet de travaux permettant de limiter la consommation conventionnelle annuelle en énergie primaire du logement

- Détermination du CITE sur un montant forfaitaire

- Le crédit d’impôt est égal à un montant forfaitaire fixé en fonction de la nature de chaque dépense

- Plafonné à 75 % de la dépense éligible effectivement supportée par le contribuable

- Distinction entre parties privatives et parties communes des immeubles collectifs

- Plafonnement du CITE

- CITE plafonné à 2 400 € pour une personne seule ou 4800€ pour un couple

- Majorée de 120 € par personne à charge

- Au titre de la période comprise entre le 1er janvier 2016 et le 31 décembre 2020

- Remplace l’ancien plafonnement en fonction des dépenses exposées par le contribuable

- 8 000 € pour une personne seule ou 16 000 € pour un couple, majorée de 400 € par personne à charge

- CITE plafonné à 2 400 € pour une personne seule ou 4800€ pour un couple

- Entrée en vigueur

- Dépenses payées entre 1er janvier 2020 et 31 décembre 2020

Réduction d’Impôt « Madelin »

- Réduction d’impôt en contrepartie de souscription en numéraire au capital initial ou aux augmentations de capital de certaines sociétés non cotées réduction (« Madelin »).

- Réduction égale à 18 % du montant des versements retenus dans la limite annuelle de 50 000 € (contribuables célibataires, veufs ou divorcés) ou de 100 000 € (contribuables mariés ou pacsés, soumis à une imposition commune).

- Réduction prise en compte dans le calcul du plafonnement global des avantages fiscaux

- Plafond fixé à 10 000 € par an

- Possibilité de reporter la fraction de la réduction d’IR qui excède ce plafond sur les 5 années suivantes

- Plusieurs conditions, notamment:

- Présence de deux salariés à la clôture de l’exercice qui suit la souscription

- Taille de l’entreprise: PME

- Lois de finances pour 2018 et 2019: augmentation du taux de la réduction d’impôt à 25%.

- Pour les versements effectués à compter d’une date fixée par décret et respectivement jusqu’au 31 décembre 2018 puis jusqu’au 31 décembre 2019

- Cette date devait être comprise entre la date de réception par le Gouvernement de la réponse de la Commission européenne permettant de considérer la majoration temporaire du taux de la réduction d’impôt comme étant conforme au droit de l’Union européenne et un délai de trois mois.

- Aucune réponse de la Commission européenne: taux actuel de 18%.

- Report jusqu’au 31 décembre 2020 du taux majoré.

- Aux seuls versements effectués à compter d’une date fixée par décret comprise entre la date de réception par le Gouvernement de la réponse de la Commission européenne permettant de considérer la mesure comme étant conforme au droit de l’Union européenne et un délai de deux mois.

Revenus de la location – LOI DE FINANCES 2020

Location meublée de sa résidence principale

- Exonération d’IR des revenus de location ou de sous-location de la résidence principale

- Personnes louant ou sous-louant une partie de leur habitation principale qui constitue la résidence principale du locataire

- Personnes louant ou sous-louant une partie de leur habitation principale à des personnes n’y élisant pas domicile et pour un prix n’excédant pas 760€ par an

- Cette exonération prendra fin au 31 décembre 2023 (les revenus perçus à compter de 2024 seront imposables)

- Il existe deux statuts:

- Loueur en meublé non professionnel (LMNP)

- Loueur en meublé professionnel (LMP)

- 2 conditions cumulatives pour avoir le statut LMP:

- Recettes > à 23 000€

- Recettes > aux revenus professionnels du foyer fiscal soumis à l’IR

- La loi de finances 2020 supprime la condition d’inscription au RCS

Réduction d’impôt

- La réduction d’impôt sur le revenu Pinel bénéficie aux contribuables qui acquièrent ou font construire un logement neuf.

- La loi de finance recentre le dispositif pour les investissements réalisés à compter du 1er janvier 2021. La réduction est limitée aux logements situés dans un bâtiment collectif.

Réduction d’impôt Denormandie

- Conditions d’application :

- Acquisition entre le 1er janvier 2019 et 31 décembre 2021

- D’un logement qui fait ou a fait l’objet de travaux de rénovation

- D’un local affecté à un usage autre que l’habitation et qui fait ou a fait l’objet de travaux de transformation en logement

- Condition de performance énergétique des immeubles

- Lieu de situation du bien : dans le centre des communes dont le besoin de réhabilitation de l’habitat en centre-ville est particulièrement marqué ou qui ont conclu une convention d’opération de revitalisation de territoire

- Montant des travaux de rénovation ou de transformation doit représenter au moins 25% du coût total de l’opération

- Prorogation du dispositif jusqu’au 31 décembre 2022

- Extension du dispositif hors des centres-villes

- Extension de la condition de 25% de travaux de rénovation aux travaux d’amélioration

Taxe d’habitation

- Dispense de taxe d’habitation d’ici 2020

- En fonction des ressources du foyer

- 2018 Dégrèvement 30 %

- 2019 Dégrèvement 65 %

- 2020 Dégrèvement 100 %

Aménagement du dispositif

- Taxe d’habitation sur la résidence principale

- Dégrèvement transformé en exonération totale pour 80 % des foyers fiscaux

- Suppression progressive pour les autres foyers avec un allègement

- 30 % en 2021

- 65 % en 2022

- Exonération totale en 2023

- Suppression progressive pour les autres foyers avec un allègement

- Révision des valeurs locatives des locaux d’habitation

- Objectif : permettre d’actualiser les bases d’imposition des locaux d’habitation